CBDC(中央銀行デジタル通貨)という言葉を聞いたことがあるだろうか?

デジタル化が進む現代の金融システムにおいて、CBDCは新たな注目の的となっています。

これは、中央銀行が発行するデジタル形式の法定通貨で、従来の紙幣や硬貨のデジタル版といえます。

世界中の中央銀行がCBDCの導入に向けた研究や実証実験を進めており、金融システムの革新や効率化に対する期待が高まっています。

この記事では、CBDCの基本的な定義と特徴から、具体的な導入進捗、そして暗号資産や電子マネーとの違いまで、CBDCに関する重要な情報を詳しく解説します。

特に、金融システムにおける役割や、各国での取り組み状況を深く掘り下げ、これからの金融の未来について理解を深める手助けをします。

「CBDC(中央銀行デジタル通貨)」とは?

- 「CBDC(中央銀行デジタル通貨)」の定義と特徴

- 日本のCBDC導入の進捗状況は?

- 暗号資産(仮想通貨)との違い

- 電子マネーとの違い

- 銀行はなぜCBDCを推進するのか?

- CBDC導入における課題とリスク

- 各国のCBDCに関する取り組み

「CBDC(中央銀行デジタル通貨)」の定義と特徴

CBDC(中央銀行デジタル通貨)は、英語の「Central Bank Digital Currency」の略で、「中央銀行が発行するデジタル通貨」を指します。

これにより、従来の現金(硬貨や紙幣)がデジタル形式で提供されることになります。

CBDCは、現金と同様に法定通貨としての価値を持ち、取引や決済に使用されることが特徴です。

デジタル化により、現金の物理的な制約から解放され、より迅速で便利な金融取引が可能になります。

日本の中央銀行である日本銀行は、CBDCを以下の3つの条件を満たすものと定義しています。

- デジタル化されていること

- 円などの法定通貨建てであること

- 中央銀行の債務として発行されること

引用元中央銀行デジタル通貨とは何ですか? : 日本銀行 Bank of Japan

現在、多くの中央銀行はCBDCの開発において「分散型台帳技術(DLT:Distributed Ledger Technology)」を活用しています。

分散型台帳技術は、ネットワーク内の複数の参加者が同じ台帳を共有し、管理することで、データの改ざんを防ぎ、高いセキュリティを提供します。

ブロックチェーン技術は、DLTの代表例であり、暗号資産の発行や管理に用いられています。

CBDCの開発には、これらの技術が不可欠であり、取引の透明性と信頼性を確保するために利用されています。

CBDCが注目を集めるようになった背景には、2019年6月にフェイスブック(現在のMeta)が発表した暗号資産「リブラ(Libra)」の存在があります。

リブラは、全世界で24億人以上の月間ユーザーを抱えるフェイスブックが、国境を越えて使用できる暗号資産を開発するという発表を行ったことにより、各国の金融当局が通貨主権を脅かされる可能性に対して強い危機感を持ちました。

この発表が、CBDCの開発を加速させる大きな要因となったと広く報じられています。

CBDCの導入は、国際的な金融システムの変革を促進する一因となると考えられています。

日本のCBDC導入の進捗状況は?

日本におけるCBDC(中央銀行デジタル通貨)の取り組みは、2020年10月に発表された「中央銀行デジタル通貨に関する日本銀行の取り組み方針」に基づいて進められています。

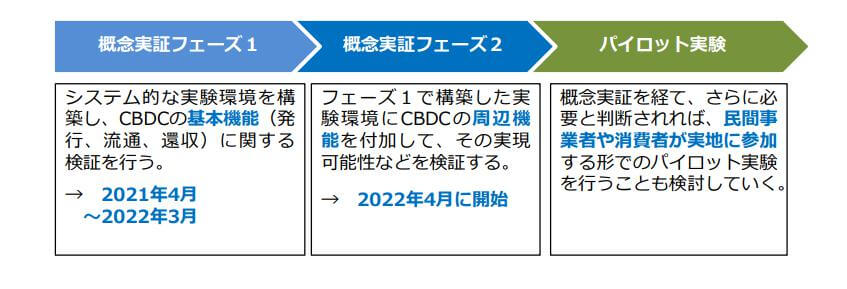

日本銀行は、CBDCの可能性を探るための実証実験を開始し、2021年4月から「概念実証フェーズ1」を実施しました。

このフェーズでは、CBDCシステムの基盤となる「CBDC台帳」の基本機能が検証され、技術的な基盤が整備されました。

その後、2022年4月から2023年3月にかけて実施された「概念実証フェーズ2」では、フェーズ1での成果を基に、CBDC台帳に追加機能を付加し、システムの処理性能や技術的な実現可能性がさらなる検証対象となりました。

これにより、CBDCの具体的な機能や実装方法についての理解が深まるとともに、技術的な課題が明らかにされました。

現在、日本銀行はCBDCの正式導入についての判断を保留しており、導入に向けた準備を進めています。

CBDCの導入が決定された場合に備えて、実証実験を通じて技術的な問題を解決し、政策的な検討を続けています。この段階では、CBDCの導入に向けた詳細な計画やスケジュールは未定です。

参考:中央銀行デジタル通貨に関する実証実験 「概念実証フェーズ 2」結果報告書

CBDCと暗号資産(仮想通貨)の違い

CBDC(中央銀行デジタル通貨)と暗号資産(仮想通貨)は、どちらもデジタル形式で取引される通貨ですが、その性質と仕組みには大きな違いがあります。

CBDCは中央銀行が発行するデジタル通貨で、法定通貨としての価値を持ちますが、暗号資産は分散型ネットワークを基盤にしたデジタル通貨で、中央の発行主体が存在しません。

代表的な暗号資産としてビットコインやイーサリアムなどがあります。

暗号資産はブロックチェーン技術を使用しており、取引の透明性とセキュリティを確保していますが、中央銀行や政府の管理下にはありません。

そのため、暗号資産は市場の変動や投機的要素が強く、価格の変動が激しいという特性があります。

これにより、CBDCはより安定した通貨として利用される一方、暗号資産は高いリスクを伴う投資手段とされているという違いがあります。

CBDCと電子マネーの違い

CBDC(中央銀行デジタル通貨)と電子マネーは、どちらもデジタル形式の通貨ですが、いくつかの重要な違いがあります。

CBDCは中央銀行が発行するデジタル通貨であり、法定通貨としての法的な保証がありますが、電子マネーは主に民間企業によって発行されます。

代表的な例としては、コンビニで利用できるプリペイドカードや、電子決済サービスの「電子マネー」などがあります。

電子マネーは特定の企業やサービス内で使用されるものであり、法的な通貨としての保証はありません。

つまり、電子マネーはその発行元の企業に依存しており、その企業のサービス範囲内でのみ有効です。

このため、CBDCはより信頼性が高く、通貨としての安定性が求められるのに対し、電子マネーはその企業やサービス内での利便性に特化しているという違いがあります。

銀行はなぜCBDCを推進するのか?

- 金融システムの安定性を高める

- 取引をスムーズにする効率化

- 全ての人が使える

- 不正取引の防止と追跡

- 経済政策の効果的な実施

金融システムの安定性を高める

CBDCは中央銀行が発行し、政府の信用に基づいているため、金融システムの安定性を高めることができます。

具体的には、中央銀行が直接通貨の供給を管理することで、経済の変動や金融危機に迅速に対応できるようになります。

例えば、経済が不況に陥った場合、CBDCを通じて通貨供給量を調整し、経済の回復を支援することが可能です。

これにより、通貨の価値が安定し、金融市場の信頼性が向上します。

CBDCの導入により、金融システム全体のリスクを軽減することができます。

中央銀行が発行するCBDCは、民間銀行の預金に代わる形で流通するため、銀行の破綻によるリスクを減少させることができます。

これにより、金融機関の安定性が向上し、金融システム全体の健全性が保たれるのです。

取引をスムーズにする効率化

CBDCはデジタル形式であるため、取引のスピードを大幅に向上させることができます。

従来の現金や銀行送金に比べ、CBDCの取引は即時に行えるため、時間とコストの削減が実現します。

例えば、オンラインショッピングでの決済や海外送金がリアルタイムで完了することで、従来の銀行システムに比べて取引が迅速かつ効率的に行えます。

さらに、CBDCは手数料の削減にも寄与します。

従来の送金や決済には手数料が発生することが多いですが、CBDCでは中間業者が不要になるため、取引コストが低減される可能性があります。

例えば、国際送金においても、CBDCを利用することで、従来の銀行送金に比べて手数料を大幅に抑えることができます。

また、CBDCの導入により、現金の取り扱いが不要になります。

これにより、物理的な現金の管理や保管にかかるコストが削減され、より効率的な金融取引が実現します。

例えば、小売業者が現金を取り扱うための手間やコストが減少し、業務の効率化が進むことが期待されます。

全ての人が使える

CBDCの導入により、銀行口座を持たない人々でも金融サービスにアクセスできるようになります。

CBDCはスマートフォンやインターネットを通じて利用できるため、銀行に依存せずに金融取引を行うことが可能です。

例えば、地方や発展途上国の住民でも、デジタルデバイスを使用して送金や決済が行えるようになり、金融包摂が進むことが期待されます。

また、CBDCは金融サービスの利用を簡素化します。

従来の銀行口座開設には多くの手続きが必要ですが、CBDCはデジタルプラットフォームを通じて簡単にアクセスできるため、より多くの人々が金融サービスを利用できるようになります。

例えば、低所得層や社会的に取り残された人々でも、CBDCを利用することで基本的な金融サービスを受けることが可能です。

さらに、CBDCは金融教育の機会を提供します。

デジタル通貨の利用を通じて、ユーザーは金融管理やデジタルリテラシーを学ぶ機会を得ることができます。

これにより、金融知識の普及が進み、より多くの人々が適切な金融決定を下せるようになるのです。

不正取引の防止と追跡

CBDCのデジタル化された取引は、取引履歴が記録されるため、マネーロンダリングや脱税などの不正行為を防ぐのに役立ちます。

デジタル通貨はすべての取引がトラッキング可能であり、疑わしい取引を検出するための強力なツールとなります。

例えば、大量の取引や不正なパターンを迅速に特定し、金融当局が対処することができるため、金融システムの透明性が高まります。

また、CBDCは取引履歴の一貫性を保つため、金融の不正利用を防ぐことができます。

デジタル通貨の取引記録は改ざんされることがほとんどないため、すべての取引が正確に記録されます。

これにより、監査や調査が容易になり、不正取引の発見が迅速に行えます。

さらに、CBDCの導入により、トランザクションの透明性が向上します。

取引の履歴が公開されることで、金融システムの全体的な信頼性が高まります。

例えば、企業や個人の取引が公開されることで、信頼性のある取引環境が整備されるとともに、不正行為が抑制されることが期待されます。

経済政策の効果的な実施

CBDC(中央銀行デジタル通貨)の導入によって、中央銀行は通貨の供給量をより迅速かつ精確に調整することが可能になります。

従来の紙幣や硬貨といった現物通貨に比べて、デジタル通貨は即時に取引や政策変更が行えるため、経済政策の実施が大幅に効率化されます。

例えば、インフレやデフレといった経済の変動に対して、中央銀行はCBDCを通じて直接的に通貨供給量を調整できます。

インフレが進行している場合には、中央銀行はCBDCの供給量を減少させることで、流通する通貨の量を減らし、物価の上昇を抑えることができます。

一方、デフレが懸念される際には、CBDCの供給を増やすことで市場に通貨を送り込み、消費や投資を促進し、経済の活性化を図ることができます。

さらに、CBDCを利用することで、中央銀行は金融政策の実施に必要なデータをリアルタイムで取得し、分析することができます。

これにより、経済の動向を迅速に把握し、政策を適時修正することが可能となります。

例えば、経済が急激に冷え込んでいる場合、CBDCのデジタルプラットフォームを通じて迅速に金融緩和措置を講じ、経済回復に向けた対策を即座に実行することができます。

CBDC導入における課題とリスク

- 個人情報のプライバシー問題

- サイバー攻撃のリスク

- 銀行業務への影響

- システム障害のリスク

- 導入と運用のコスト

個人情報のプライバシー問題

CBDC(中央銀行デジタル通貨)は、デジタルデータとして全ての取引が記録され、中央銀行によって管理されます。

これにより、個人の取引履歴が詳細に追跡されることになります。

この特性が、プライバシーの侵害につながる可能性があります。

具体的には、取引内容や金額、取引先の情報などが中央銀行のデータベースに保存されるため、個人の金融活動が容易に把握される状況が考えられます。

例えば、ある個人が頻繁に高額な取引を行っている場合、その詳細が中央銀行に記録されることで、個人の経済状況や消費パターンが把握されてしまう恐れがあります。

これにより、個人情報が不正に使用されるリスクが高まることが懸念されます。

また、中央銀行が保有する取引データが外部に漏洩した場合、プライバシーの侵害が発生する可能性があります。

このような問題を防ぐためには、データの保護や利用に関する厳格な規制とセキュリティ対策が必要です。

サイバー攻撃のリスク

CBDCは完全にデジタルな形態であるため、サイバー攻撃の対象となるリスクが高まります。

CBDCのシステムがハッキングされると、取引データの盗難や改ざんが発生する可能性があります。

これにより、利用者の資産が危険にさらされるだけでなく、金融システム全体の信頼性も損なわれることになります。

例えば、ハッカーがCBDCのデータベースに不正アクセスし、取引履歴や口座情報を盗み出すと、その情報が悪用される可能性があります。

これにより、利用者の個人情報や財産が危険にさらされるだけでなく、金融機関や中央銀行のシステムも脅かされることになります。

サイバー攻撃を防ぐためには、強固なセキュリティ対策が必要であり、常に最新の技術とプロトコルを維持することが求められます。

銀行業務への影響

CBDCが普及すると、従来の銀行業務にさまざまな影響を与える可能性があります。

特に、預金がCBDCに移行することで、銀行の預金業務や資金調達能力が大きく変化する恐れがあります。

従来の銀行は、預金を基に融資業務を行い、利益を上げているため、CBDCによる預金の移行が銀行の収益に直接的な影響を及ぼすことになります。

例えば、顧客がCBDCを利用することで、従来の銀行口座に預ける必要がなくなり、銀行の預金残高が減少します。

これにより、銀行は資金調達の手段が限られることになり、融資の提供に影響が出る可能性があります。

また、銀行がCBDCの管理や運用に関連する業務を新たに担う必要があるため、業務の効率化やコスト管理が重要となります。

システム障害のリスク

CBDCの運用には、先進的な技術が必要です。

このため、システムのトラブルや障害が発生するリスクがあります。

特に、技術的な問題が発生した場合、取引の停止や混乱を引き起こす可能性があり、利用者や金融機関に大きな影響を与えることがあります。

例えば、CBDCのシステムがクラッシュした場合、全ての取引が一時的に停止することになり、日常的な金融活動が困難になります。

このような障害が長期間続くと、金融市場の安定性が損なわれるだけでなく、利用者の信頼も失われる可能性があります。

システム障害を防ぐためには、冗長性を持たせたシステム設計や、定期的なメンテナンス、迅速なトラブルシューティング体制が不可欠です。

導入と運用のコスト

CBDCの導入と運用には、多大なコストがかかることがあります。

システムの設計・開発、運用・保守、セキュリティ対策など、さまざまな費用が発生するため、中央銀行や政府の予算に大きな影響を与えることがあります。

具体的には、CBDCのシステムを構築するためには、高度な技術者や専門家を雇用し、システムの設計や開発に多くの資金が必要です。

また、運用開始後も、システムの保守管理やセキュリティ対策のために継続的な費用が発生します。これにより、CBDCの導入にかかる総コストは非常に高額になる可能性があります。

費用対効果を十分に評価し、効率的なコスト管理を行うことがCBDCの成功に向けた鍵となります。

各国のCBDCに関する取り組み

- 日本

- アメリカ

- EU(欧州連合)

- スウェーデン

- 中国

- バハマ、ナイジェリア

- カンボジア

アメリカ

アメリカにおけるCBDC(中央銀行デジタル通貨)の取り組みは、2022年から本格的に開始されました。

2022年1月に、FRB(連邦準備制度理事会)が「中央銀行発行によるデジタル通貨についての報告書」を公表しました。この報告書では、CBDCの特徴、メリット、課題、リスクなどが詳述され、デジタルドルの導入に向けた基本的な方針が示されました。

さらに、2022年3月には、バイデン大統領が「デジタル資産に関する大統領令」を発出し、CBDCの研究と開発を政権の最優先課題に位置付けました。

この大統領令は、デジタルドルの導入に向けた具体的な政策を策定し、CBDCの検討を加速させることを目的としています。

しかし、アメリカも、CBDCの正式な導入には至っていません。

FRBのパウエル議長は2022年9月に、CBDCの導入には政府と議会の両方からの承認が必要であり、そのプロセスには少なくとも数年かかる見込みであると述べています。

現在は、CBDCの研究と開発が進められており、実際の導入にはさらなる検討と調整が必要とされています。

参考:Money and Payments: The U.S. Dollar in the Age of Digital Transformation

EU(欧州連合)

欧州連合(EU)は、CBDC(中央銀行デジタル通貨)の導入に向けた取り組みを積極的に進めています。

EUの中央銀行である欧州中央銀行(ECB)は、2021年7月に「デジタルユーロ」に関する公開諮問を開始しました。

このプロセスでは、デジタルユーロの設計や実施に関する意見を集めるため、金融機関や一般市民からのフィードバックを求めました。

公開諮問の結果をもとに、デジタルユーロの概念設計が進められています。

デジタルユーロは、ユーロ圏の法定通貨として流通することを目指しており、金融システムのデジタル化に対応し、ユーロ圏内の取引をよりスムーズにすることが期待されています。

デジタルユーロの導入によって、欧州内での決済の効率化が図られるほか、金融包摂の促進にも寄与すると考えられています。

現在、ECBは技術的な検討とともに、法的・規制面での調整を進めており、導入のタイミングについては未定です。

スウェーデン

スウェーデンは、CBDC(中央銀行デジタル通貨)の導入に関して先進的な取り組みを行っています。

スウェーデンの中央銀行であるリクスバンクは、2020年に「eクローナ」のプロジェクトを開始しました。

eクローナは、スウェーデンの法定通貨であるクローナのデジタル版であり、金融システムのデジタル化に対応することを目的としています。

2021年から2022年にかけて、リクスバンクはeクローナの概念実証フェーズを実施しました。

このフェーズでは、eクローナの技術的な実現可能性や安全性が検証され、中央銀行が発行するデジタル通貨の基盤が築かれました。

スウェーデンでは、現金の使用が減少しているため、eクローナは現金の代替として重要な役割を果たすと期待されています。

リクスバンクは、eクローナの導入に向けた詳細な検討を進めており、2020年代中盤には実際の運用が始まる可能性があります。

参考:E-krona | Sveriges Riksbank

中国

中国は、CBDC(中央銀行デジタル通貨)の導入において最も積極的な国の一つです。

中国人民銀行は、「デジタル人民元(e-CNY)」のプロジェクトを推進しており、2020年から様々な都市で実証実験を行っています。

デジタル人民元は、中国の法定通貨であり、現金のデジタル版として広範囲で使用されることを目指しています。

実証実験では、デジタル人民元の技術的な側面や実際の利用シナリオが検証され、決済システムへの統合が進められています。

特に、政府はデジタル人民元を通じて金融取引の透明性を高め、決済の効率を向上させることを狙っています。

中国では、デジタル人民元の導入により、現金の使用が減少し、よりデジタル化された経済環境が整うと期待されています。

参照:中国人民銀行によるデジタル人民元(E-CNY)に関する白書

バハマ、ナイジェリア

バハマとナイジェリアは、CBDC(中央銀行デジタル通貨)の導入を先行して進めている国々です。

バハマは、2020年10月に「サンドドル(Sand Dollar)」というCBDCを世界で初めて正式に導入しました。

サンドドルは、バハマの法定通貨であるバハマドルのデジタル版であり、金融包摂の促進や取引の効率化を目的としています。

導入により、バハマのリモート地域でも金融サービスが受けられるようになり、経済的なインクルージョンが進展しています。

ナイジェリアも、2021年10月に「e-Naira」というCBDCを導入しました。

e-Nairaは、ナイジェリアの法定通貨であるナイラのデジタル版であり、ナイジェリアの経済をデジタル化し、金融システムの効率を高めることを目指しています。

e-Nairaの導入により、ナイジェリアの金融サービスのアクセス向上や取引コストの削減が期待されています。

引用:IMF「CBDCの台頭」

カンボジア

カンボジアは、CBDC(中央銀行デジタル通貨)の導入において先駆的な取り組みを行っています。

カンボジア国立銀行は、「バコン(Bakong)」というデジタル通貨のプロジェクトを進めており、2019年から2020年にかけて、バコンの試験運用を開始しました。

バコンは、カンボジアの法定通貨であるリエルのデジタル版であり、現地の銀行口座間での迅速な送金や決済を可能にします。

カンボジアでは、銀行サービスが不足している地域が多いため、バコンは金融包摂の促進や取引の効率化に貢献しています。

バコンの導入により、カンボジアの金融システムがデジタル化され、経済の現代化が進んでいます。

参考:カンボジア、準CBDC「バコン」を導入 | 公益社団法人 日本経済研究センター (jcer.or.jp)

CBDC(中央銀行デジタル通貨)とは?まとめと今後の展望

CBDC(中央銀行デジタル通貨)は、中央銀行が発行するデジタル形式の法定通貨であり、従来の現金と同じ法的な地位を持ちます。

CBDCの主要な目的は、金融システムの安定性を向上させることです。

デジタル形式であるため、従来の紙幣や硬貨と比較して取引のスピードが向上し、手数料の削減が期待されます。

また、CBDCは金融サービスの普及を促進し、銀行口座を持たない人々にもアクセス可能な金融手段を提供する可能性があります。

CBDCの導入にはさまざまなメリットがあります。

まず、取引の効率化が進むことで、金融システム全体のパフォーマンスが向上します。デジタル通貨は、現金の取り扱いや送金にかかるコストや時間を削減できるため、特に国際的な取引においてその効果が顕著です。

さらに、デジタル通貨によって取引履歴が記録されるため、不正取引やマネーロンダリングの防止が可能となります。

これにより、金融システムの透明性が高まり、信頼性が増すことが期待されています。

一方で、CBDCにはいくつかの課題も存在します。

個人情報のプライバシー問題がその一つです。

CBDCの取引履歴はデジタルデータとして中央銀行に記録されるため、個人の金融活動が追跡可能となり、プライバシーの侵害が懸念されます。

また、CBDCはサイバー攻撃のリスクを伴います。

デジタル通貨は高度なセキュリティ対策が求められるため、ハッキングやデータ漏洩といったリスクに対する対策が不可欠です。

今後の展望として、CBDCは金融システムの革新に寄与すると考えられます。

各国での実証実験や試験運用が進む中で、CBDCの実用化に向けた準備が整いつつあります。

特に、金融システムのデジタル化が進む中で、CBDCの導入が一層進展することが予想されます。

各国の中央銀行がCBDCの設計や運用に関する知見を共有し、国際的な標準や規制の整備が進むことで、CBDCの普及と利用が加速するでしょう。

参考にしたブログ、youtube